ところでいけすびさん、ライジングがどのようなロジックなのかご存知ですか?

自分が運用しているロジックはちゃんと理解しておくようにしないとダメです!

そうしないと想定外に損をしてしまいますよ!

では今日はライジングについてお話しましょう

本記事の結論

◆ライジングは上昇相場でパワーを発揮

◆高値付近では稼働を停止せよ!

◆下落からの回復期を狙え!

目次

トライオートETFの仕組みを理解しよう

ライジングの解説に入る前に確認です。

トライオートETFの仕組みを理解していますか?

どういう設定項目があって、どのようにして自動売買が繰り返されるのか。そう言われてパッと頭の中でイメージができない方はトライオートETFの基本が押さえられていません。と、いっても焦ることはないです。

「トライオートETFは4つの設定値をもとに1回目の注文と2回目以降の注文を組み立てている」

たったこれだけのこと、これが基本です。押さえられていない場合は、こちらの記事を先に読んでみてください。

ここから先は、トライオートETFの仕組みが理解できていることを前提に説明していきますね。

ライジングを扱っている自動売買は10商品

実はライジングは最近開発されたロジックで、6月に運用が可能となりました。

扱っている自動売買は多く、2018年9月時点で下の10商品です。

- ナスダック100トリプル_ライジング

- S&P500ダブル_ライジング

- 金融株トリプル_ライジング

- 資本財株_ライジング

- MSCIワールド_ライジング

- 中国代表株50_ライジング

- EU大型株ヘッジ_ライジング

- エネルギー株_ライジング

- バンガード新興国株_ライジング

- 投資適格社債_ライジング

自動売買セレクトの画面から確認することができます。

今回はトライオートETFで人気の高い商品、ナスダック100トリプル_ライジングを使って解説していきます。

ライジングの注文は2種類6本

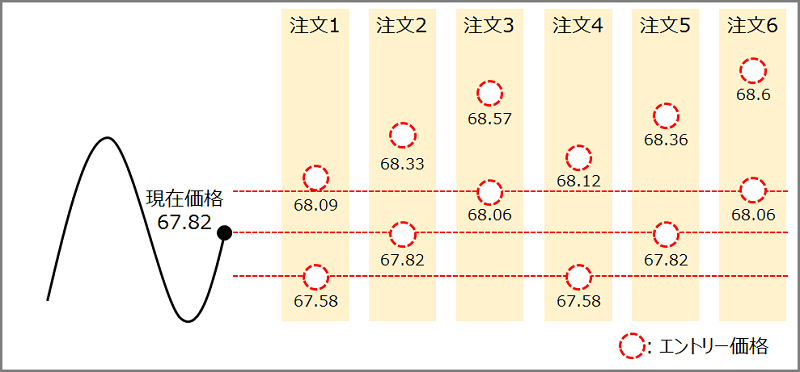

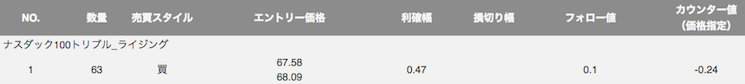

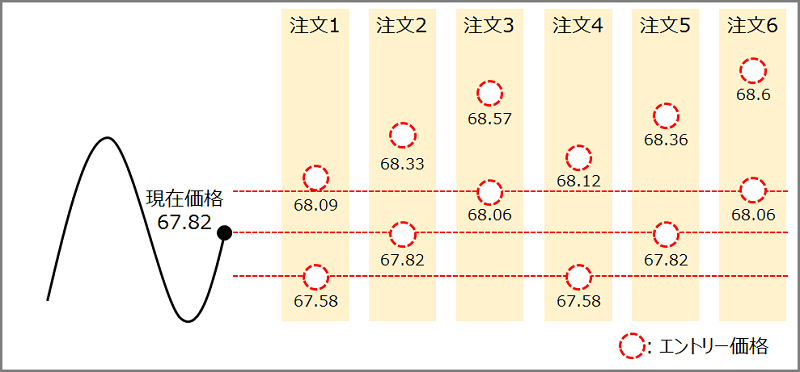

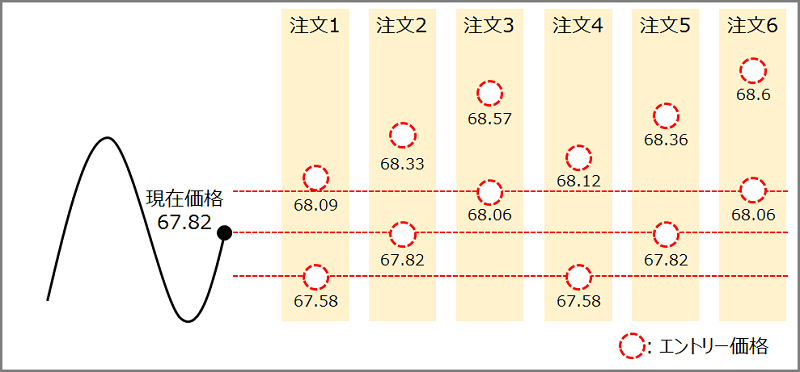

前提として、この記事の中で扱っている画像を取った時点でのナスダック100トリプルの価格は67.82ポイントでした。

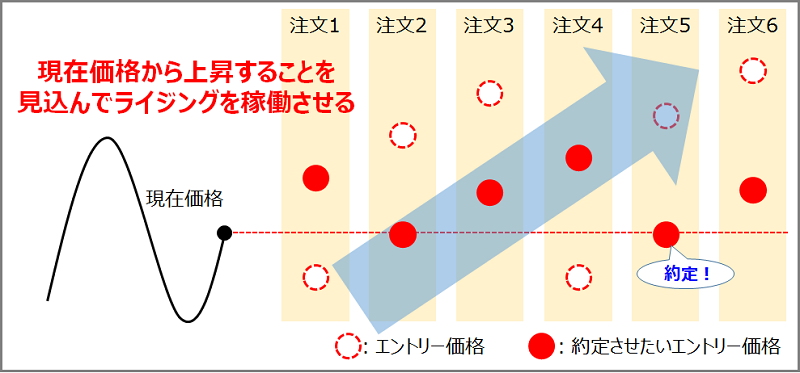

トライオートETFの自動売買セレクト商品は、注文時点の価格に応じてエントリー価格が設定されるので、いつロジックを稼働させるかというタイミングを計ることも重要になってきます。ライジングに適切なタイミングについては本記事で後述しています。

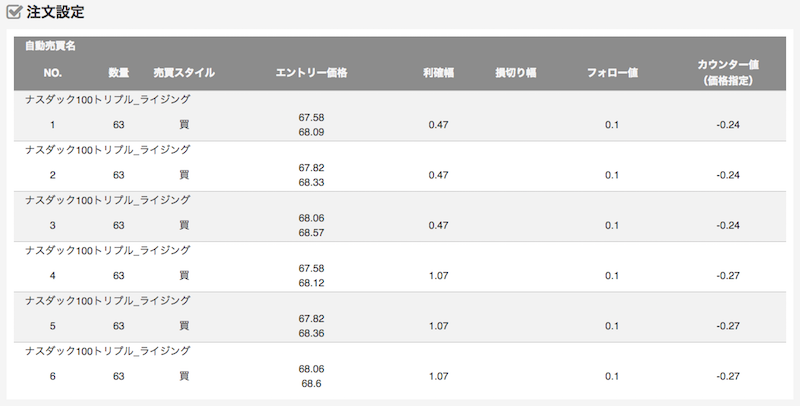

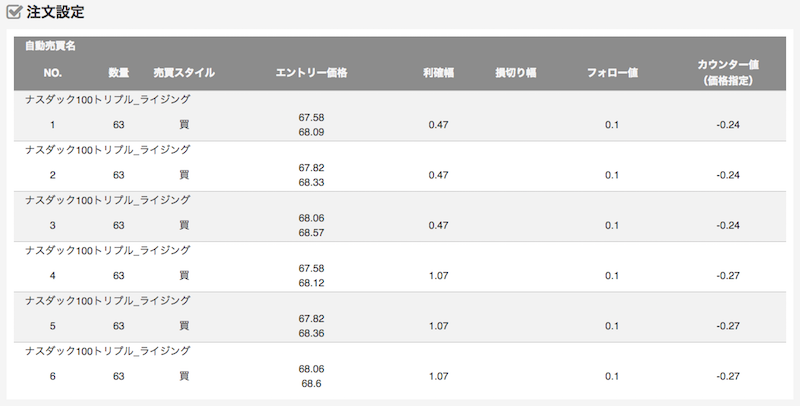

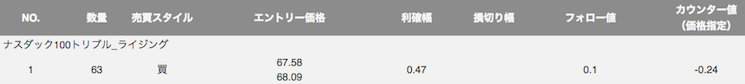

では実際にナスダック100トリプル_ライジングの詳細説明を開いてみましょう。下の図のように注文が6本表示されます。

ライジングを稼働させれた時に設定される自動売買は6つで、最大6ポジションを保有することになるということが分かりますね。

次にそれぞれの注文の特徴を見ていきましょう。

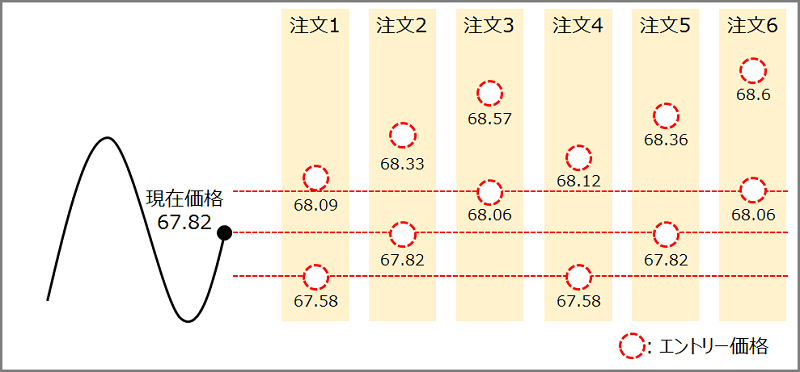

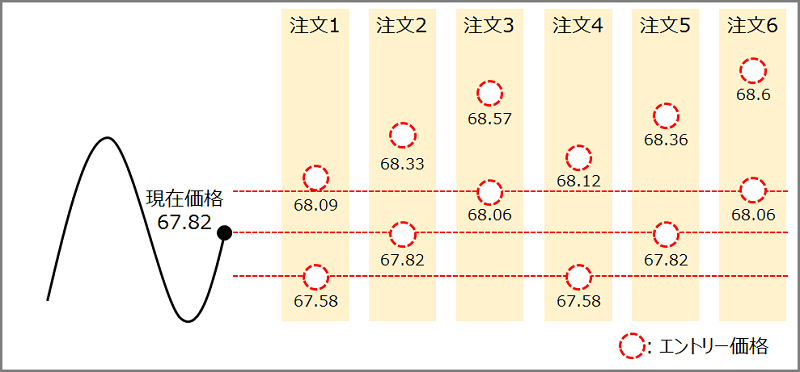

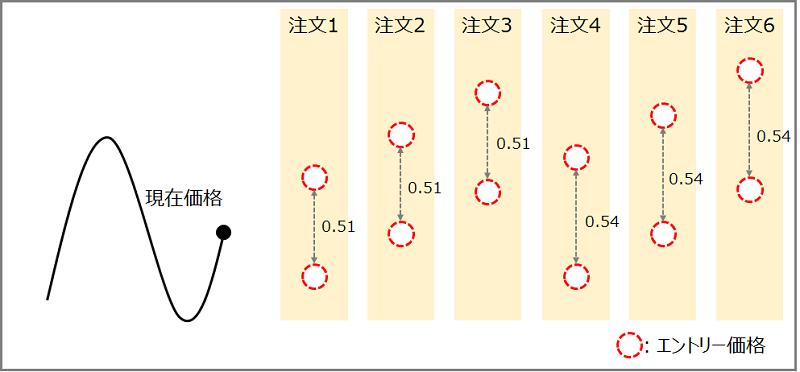

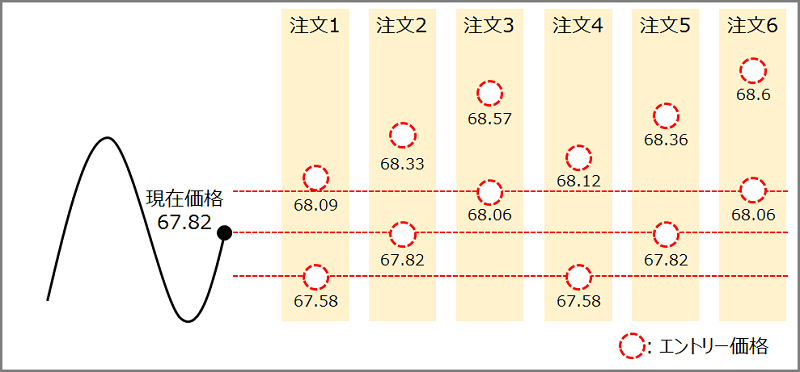

6本の注文のエントリー価格をイメージ図にしてみると下のようになります。

注文1と4、注文2と5、注文3と6の指値が同じ価格になっています。

また、注文2と5は、ライジングのロジック稼働時の価格と一致します。

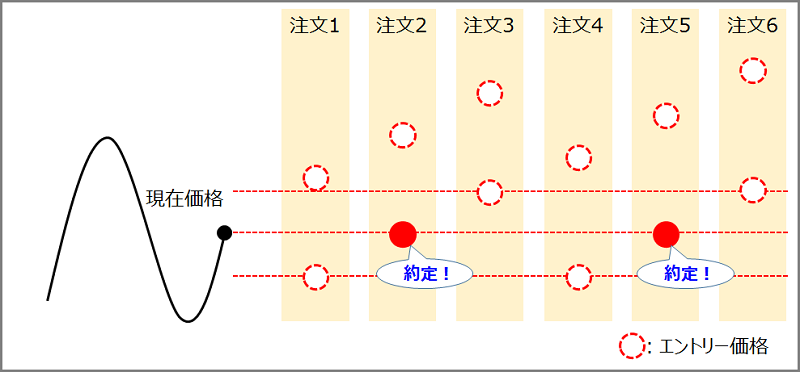

ライジングを稼働したことがある方は経験があると思いますが、稼働した直後に注文が成立しますよね。

ただし、注文1が約定するわけではなく、注文2が約定している。。。なぜ?

そのカラクリは、注文2と5が稼働時の価格と同じだからです。このために稼働直後に2件の注文が即座に約定されるのですね。

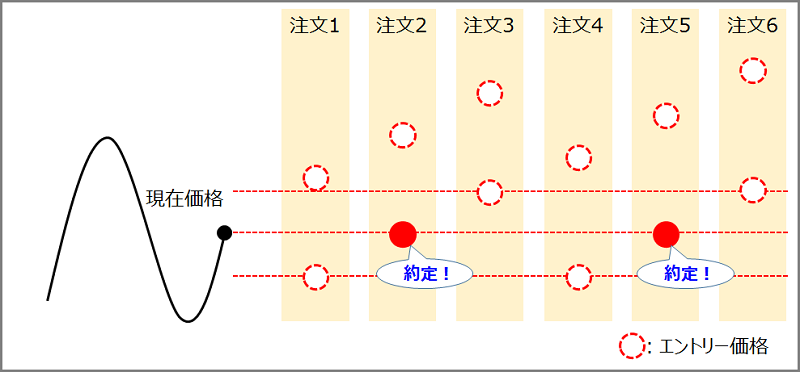

次にそれぞれのエントリー価格を見ていると、指値と逆指値の価格差が一定であることに気づきます。

注文1から3までのエントリー価格同士の価格差は0.51、注文4から6までは価格差0.54になっています。

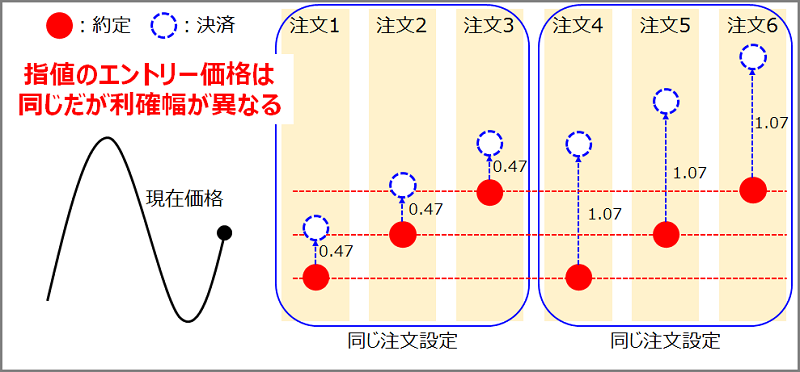

注文1と4、注文2と5、注文3と6はそれぞれ指値のエントリー価格は同じなのですが、利確幅が異なる設定だと理解できるでしょう。

さらにフォロー値、カウンター値を見てみても、注文1から3までと、注文4から6までの2種類に分類できるのです。

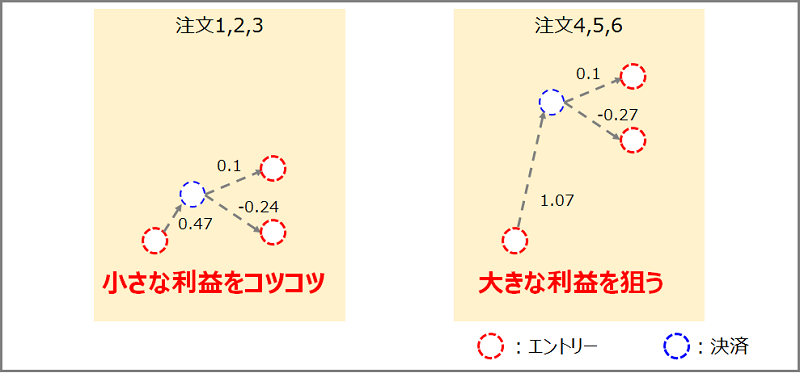

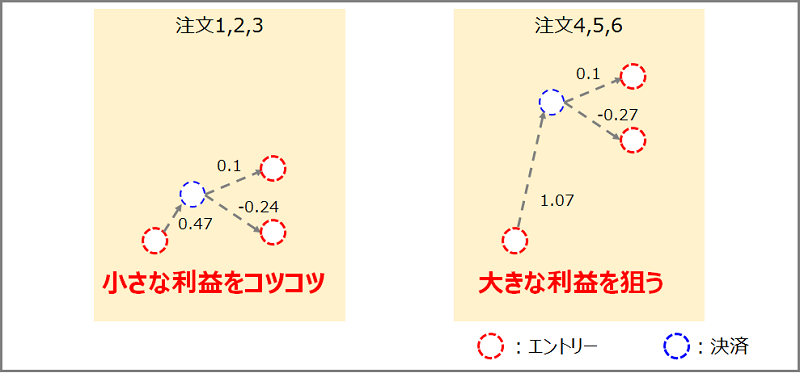

ちょうど上のイメージ図のように設定内容を整理することができます。

利確幅の違いに注目すると、この2種類の注文設定の利益の狙い方が見えてきますよね。注文1から3までの設定は、小さな利益をコツコツ積み上げていくタイプ。一方で注文4から6は、一度に大きな利益を狙いに行くタイプなのです。

指値のエントリー価格は、どちらの種類でも同じなのですが、利確幅が2.5倍近く違うんですよ。

トライオートETFの公式ページで言っている2種類のロジックの意味がご理解いただけたと思います。

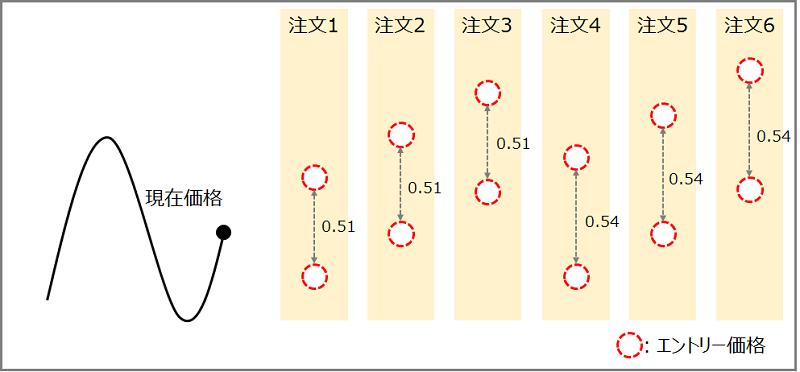

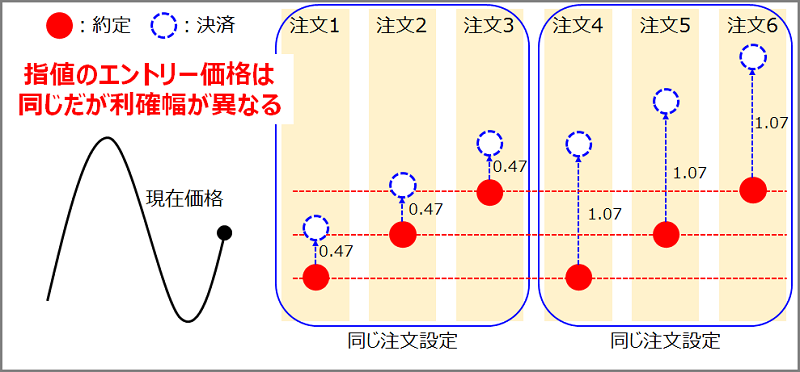

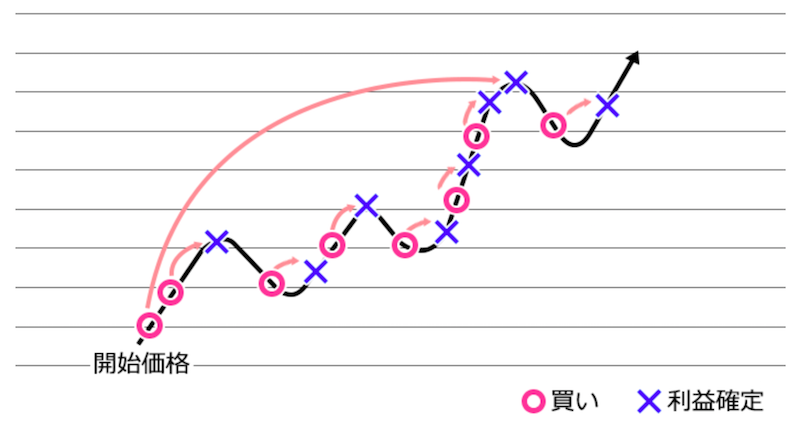

これです。見たことあるでしょう?この小さな矢印でコツコツと利益を積み上げているのが注文1から3の、グーンと矢印が上に伸びて大きな利益を出しているのは、注文4から6の利確幅のことをそれぞれ意味していたんですね。

利確幅、フォロー値、カウンター値からライジングの特徴が見える

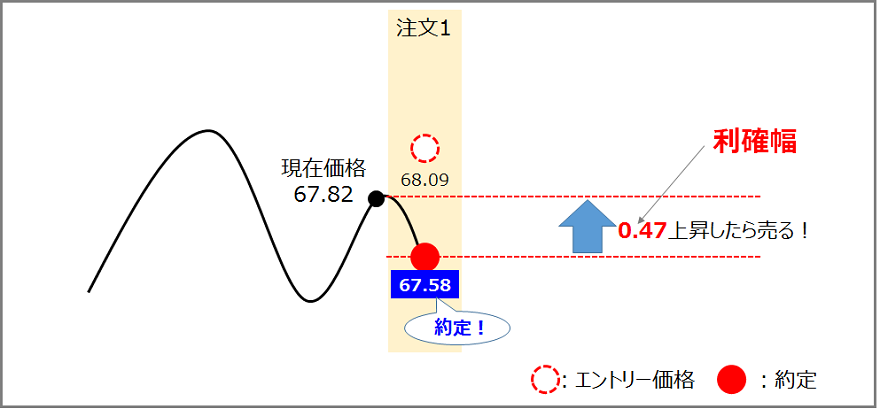

それではライジングの特徴をもっとよく理解するために、ナスダック100トリプル_ライジングの設定内容で、注文1の指値67.58で約定したとしましょう。

ちょうど67.58で約定した時の注文1の状態は上のイメージ図のようになっています。

67.58のポジションを保有し、価格が0.47上昇したところで決済するように設定されています。

実際に決済された場合、67.58のポジションは無くなり、次にポジションを保有する価格が2つ設定されます。

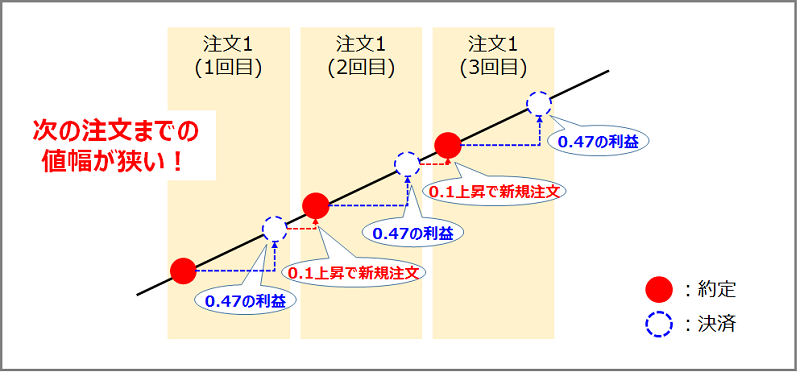

上のイメージ図から分かるとおり、フォロー値とカウンター値によって、次にポジションをいくらで保有するのか決定されます。1回目のポジションが決済されたところから、0.1上昇するか0.24下落すると次のポジションを保有します。

ここまではトライオートETFの基本となる仕組みを、ライジングの設定値に基づいて解説してきました。次にライジングがライジングと呼ばれる理由を解説したいと思います。

ライジングが上昇相場で強い理由

ライジングがなぜ、上昇相場に強いのか。スリーカードなどのロジックと何が違うのか。結論から言うとフォロー値にあります。

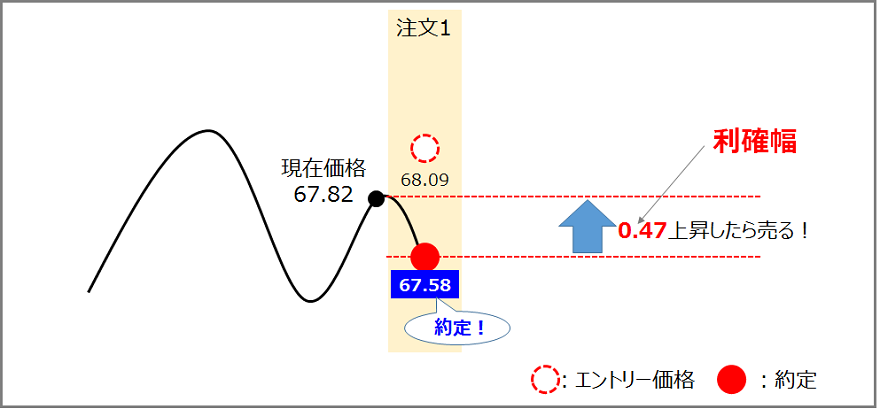

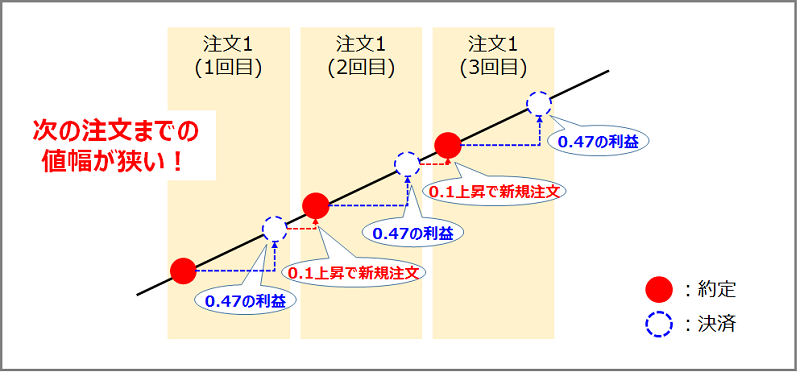

上のイメージ図を見てください。1つの注文設定を3回分並べてました。上昇相場でライジングを設定している場合、0.47の利益を生み出しながら買って売ってを繰り返していきます。

一方定期な上昇相場だとすると、できるだけ安い価格でポジションを持ち続けていたいですよね。ライジングのフォロー値はとても小さく、ポジション決済後に少しの上昇で再度ポジションを持つ設定になっているのです。

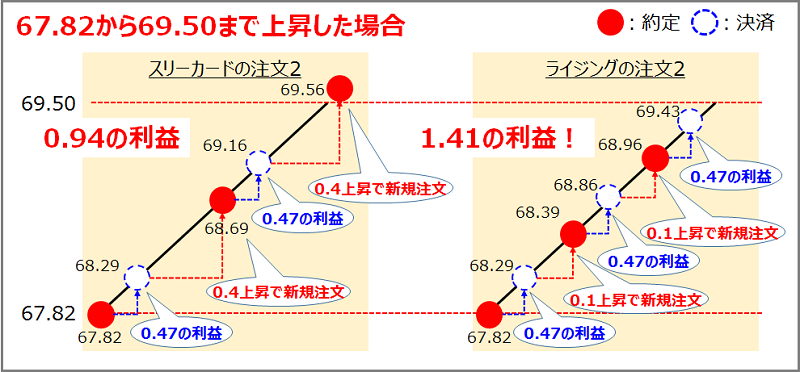

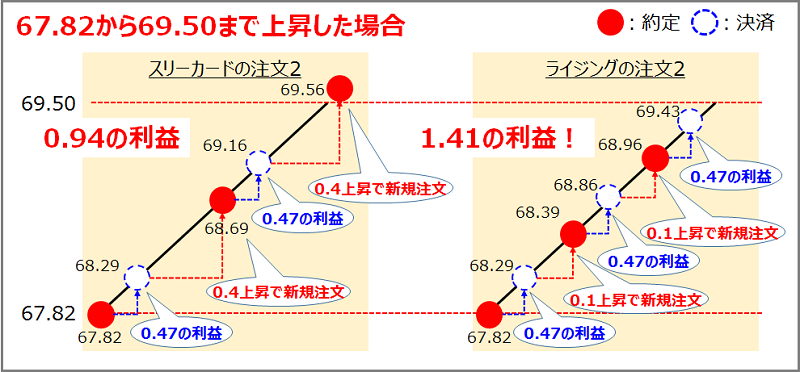

どの程度利益に差が出てくるのか理解するためにスリーカードの設定と比較してみましょう。

これはライジングと同じタイミングで確認したナスダック100トリプル_スリーカードの注文内容です。それぞれ注文後にすぐに約定する注文2を例として解説していきます。

いかがでしょうか。どちらも67.82で約定し、0.47の利益を生み出してくれますね。一見違いが無いように想える設定ですが、フォロー値がスリーカードの設定と4倍も違うんです。カウンター値も4倍近く違います。ここがポイントです。

またイメージ図にして比較してみました。どちらも最初のポジションを持って決済されると同じだけの利益を生み出してくれます。

しかし、次のポジションをいち早く保有してくれるのライジング。価格が0.1上がっただけで注文します。

一方でスリーカードはというと、ライジングの4倍の0.4も価格が上がらなければ次の注文をしないように設定されているのです。

上昇相場の時はライジングに比べると機会損失が発生しています。

仮に価格が67.28から69.50まで上昇したとすると、スリーカードでは2回ポジションを保有し、合計0.94分の利益を得られるのに対し、ライジングは3回ポジションを保有することになるので、スリーカードの1.5倍の1.41もの利益を得られるのです。

上昇相場はライジングを稼働していないと相対的に損なのですね。

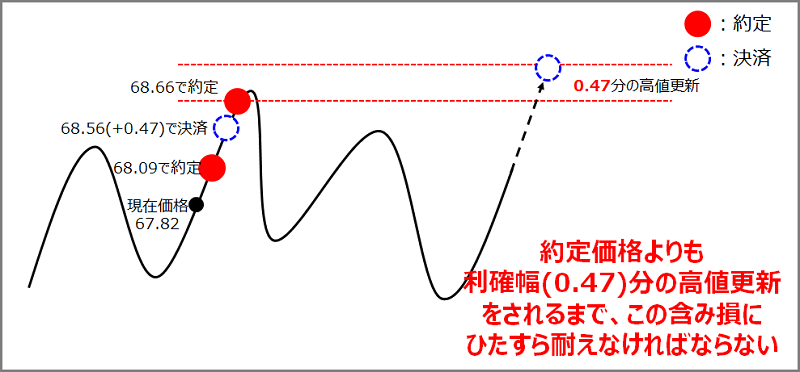

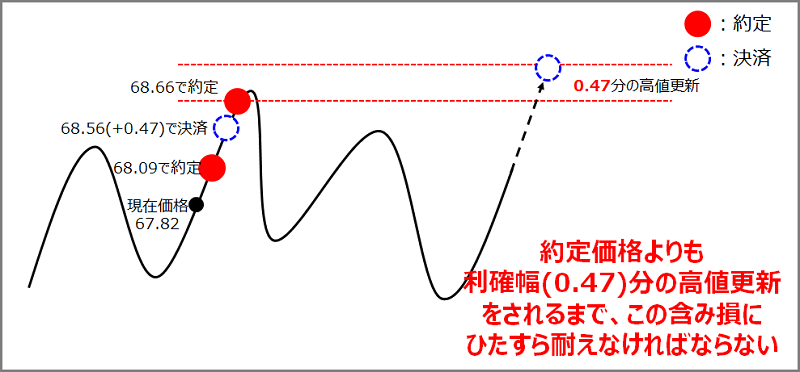

下落時はひたすら耐えるのみ

では逆に下落相場の場合はどうでしょうか。

これはどの自動売買ロジックでも同じですが、FXと違って売りのポジションが無く、買ってポジションを保有するので価格が上がらないと含み損になります。

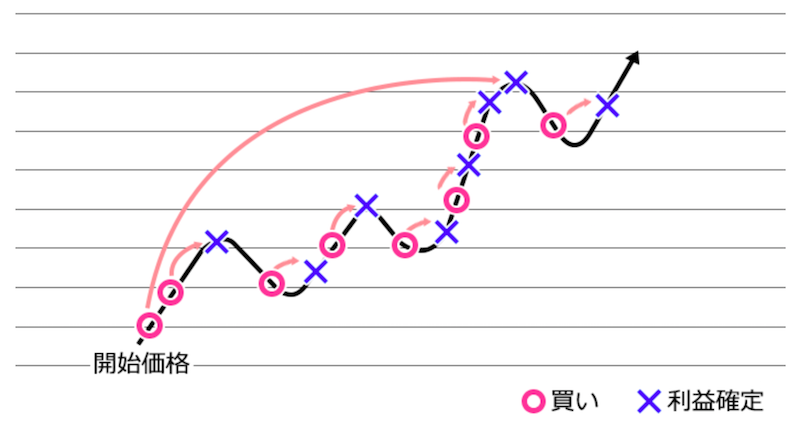

上のイメージ図の通り、購入時の高値を更新しない限り決済されず、ひたすら含み損に耐えて価格が戻り、高値更新してくれるのをじっと待つことになるのです。

ここでもう一度ライジングで設定される注文6つのエントリー価格を見てください。注文2と5はすぐに約定され、注文3と6は現在価格よりも上昇しなければ約定しません。また、注文1と4も0.24下落したら約定する設定になっていますね。

つまりライジング稼働後、比較的すぐにポジションを持ってしまうのです。ポジションを持った後に下落してしまうと当然ですが含み損が発生します。

さらにつらいのは、上昇からの下落時です。上のイメージ図の通り、上昇してポジションを決済した後、すぐに次のポジションを保有します。価格が上がりきって下落していくところを想定してみてください。ライジングは上昇相場においてできる限りポジションを保有する設定になっているので、「高値掴みして下落時の含み損にひたすら耐える」ということになりやすいのです。

これは次のポジションを保有するまでの価格差、フォロー値やカウンター値が狭いことによるデメリットです。

高値付近ではポジションを持たないようにしよう

ではどうやって対処すれば良いか。高値掴みしないことです。

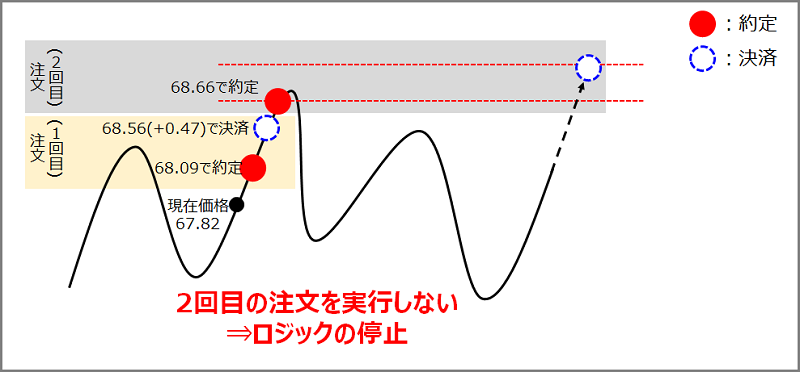

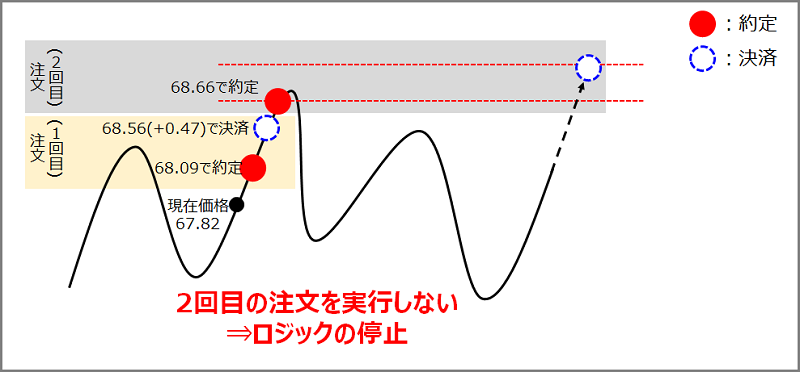

先ほどのイメージ図を基に考えます。注文1回目で保有したポジションが決済された後、2回目の注文をしなければいいのです。ただそんなこといっても下落するかどうかはその時にはわからないですよね。

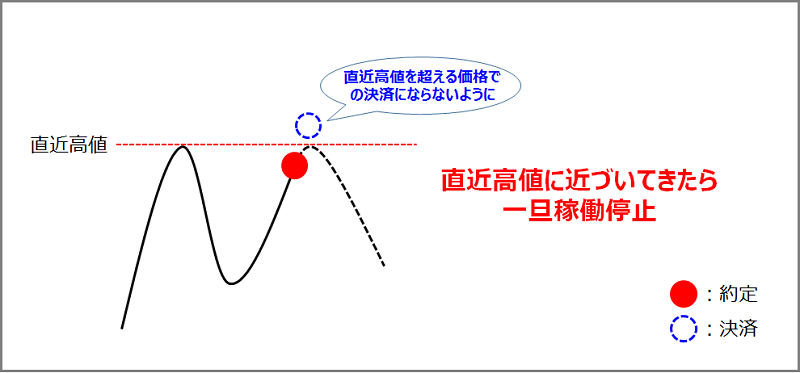

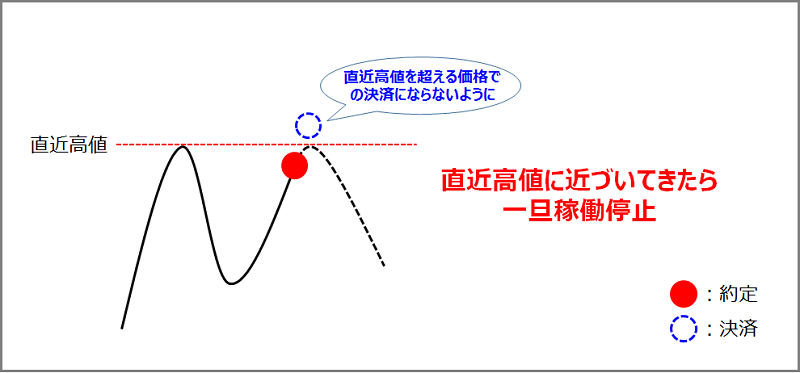

なので、「直近高値付近でポジションを持つことをやめる」ことを意識しましょう。次の注文が直近高値付近で約定するように設定されているのであれば、ライジングの稼働を止めてしまいましょう。

チャートのテクニカル分析を理解している方はご存知だと思いますが、直近高値付近の場合、価格が上昇してきても売り圧力の抵抗があり、直近高値を更新せずに下落していくことが多いのです。また、直近高値を大きく突き抜けるほどの強い買い圧力の場合、そこからさらに上昇していく可能性が高いのです。直近高値付近ではライジングの稼働を一旦止めて、どちらに動くのか様子を見た後で再稼働させるようにしましょう。

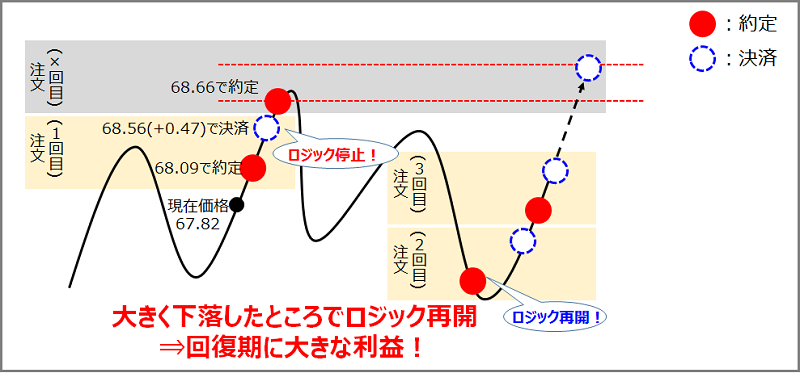

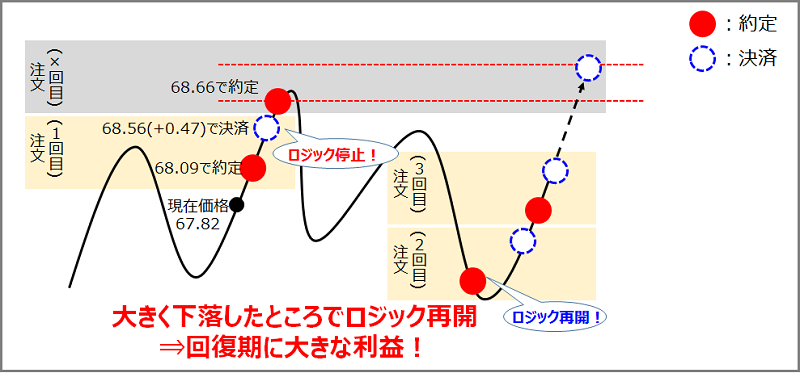

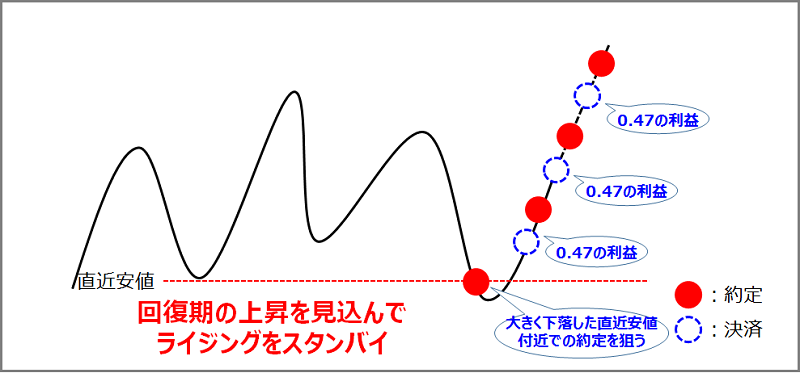

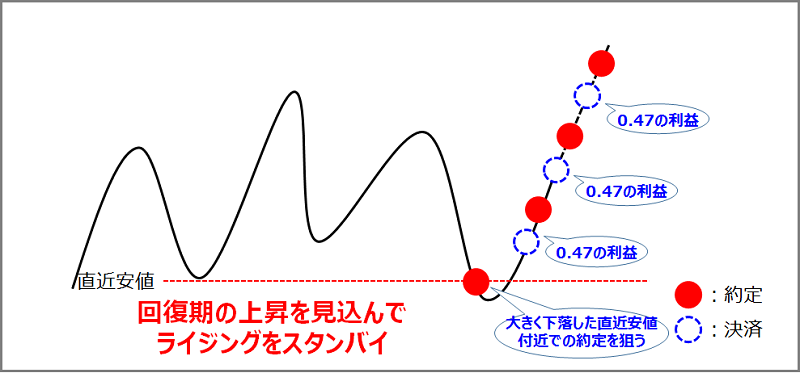

下落からの回復期にライジングを稼働させよう

高値付近では売り圧力が抵抗し下落することが多い。逆に下落時の直近安値付近では買い圧力が抵抗し上昇することが多い。テクニカル分析の基本ですね。

イメージ図の通り、直近高値付近でのライジングの稼働を停止させたら、次は直近安値付近での再稼働を意識してください。直近安値では下落時に買い圧力の抵抗が見られます。売りポジションを持った人が安値付近で利益を確定するための買い戻しを行うんですね。そのため直近安値付近では価格が上昇しやすくなります。

そこでライジング再稼働です。上昇の可能性がある付近で再稼働すれば、そこからまた利益を積み上げてくれるのです。下落からの回復期を意識するようにしましょう。

【まとめ】ライジングを稼働するポイント

さて、ライジングのまとめです。ライジングでうまく利益を稼ぎ出すためのポイントを整理していきます。

上昇相場が前提!

まずライジングを稼働させるのは上昇相場が前提です。

これはエントリー価格の設定から明らかですね。ライジングのエントリー値は比較的すぐにポジションを持とうとします。そのため、すぐに価格が上昇していくことを見込んでロジックを稼働させないと、タイミングを間違えて下落相場で稼働させてしまうとひたすら含み損に耐えなければいけない苦行期間がスタートしてしまうことになります。

「ここから上がっていくだろう」と予想できたらライジングを稼働させましょう。

高値付近では稼働停止せよ!

次に直近高値付近ではポジションを持たせずに稼働停止するようにしましょう。直近高値付近では利益確定売りによる売り圧力が強く下落していく傾向があるためです。

直近高値付近でのポジション保有をしないように。ライジングは利確幅が大きい注文4から6もあります。そちらの設定で特に注意していただきたいのが、ある程度安いところでポジションを保有したものの、決済されるタイミングを確認したところ、直近高値を超えているという場合です。

こうなると含み益を抱えてワクワクしますが、直近高値を超えられずに下落してしまい、結局決済されずに逆に含み損を抱えるという最悪のシナリオが浮かんできます。これは直近高値を超えたポジション決済の設定にならないように注意しておけば防げます。

直近高値付近でポジションを持つことがないように意識しましょう。

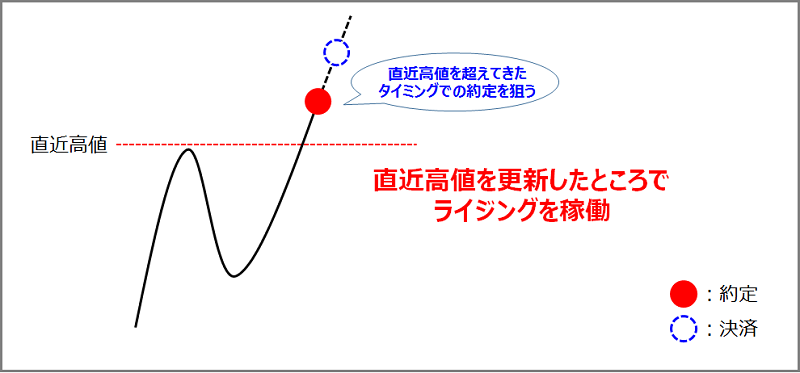

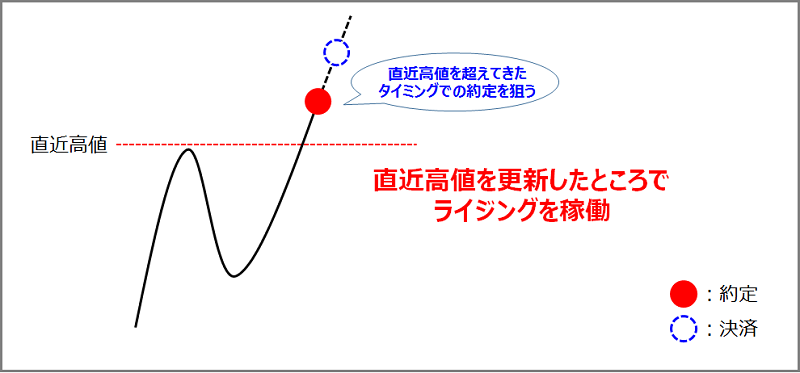

ちなみに、直近高値を大きく超えたら再稼働のチャンスです。

直近高値を大きく超えてくる場合、利益確定売りを含めてもなお買い勢力が強いということですので、さらに上昇していくことが見込まれます。そのため直近高値を超えたら再稼働!と意識しておくと利益を出せるタイミングを逃さなくなります。

といったところが悩みどころで判断が難しいですが、大きな上昇のローソク足が出るようであれば再稼働させて、万が一下落してしまうようなら即座に手動で損切りする、こう考えるのが良いと思います。

上昇相場が前提なので上昇することが見込めない場合はそもそも稼働させるべきではないですし、予想に反して下落してしまうようであれば前提が崩れるのですぐに手仕舞いするべきだ、と考えましょう。

また、直近の高値の指標がなくなって稼働停止する判断基準がないことについては、過去の直近高値を次の判断基準にしましょう。史上最高値の場合、正直ライジングを稼働させないほうが安全です。

こればかりはその先の動きが読みにくいからです。高値を更新しない限り利益を出してくれない性質の売買で考えると、史上最高値を付けて下落し、数年戻ってこなかった、といった事態は最も避けるべきです。高値更新予想に自信が無い場合は史上最高値更新中のライジング稼働は控えておくのが無難です。

下落からの回復期を狙え!

最後に下落後のロジック再稼働時期です。これは直近安値付近で回復期の上昇を見込んで再稼働させるようにすると良いでしょう。直近安値付近では利益確定の買戻し圧力があるため、価格が上昇しやすいのです。そこでライジングがうまく機能すればしめたもの。元の価格まで戻る回復期の上昇に乗って利益をバンバン上げてくれることでしょう。

逆に直近安値を大きく割り込んでしまった場合には、それだけ売り圧力が強いということなのでさらに下落していくことが考えられます。ライジングでポジションを持ってしまった場合は、ロジックは即座に停止した上で損切りすることを考えた方が良いでしょう。

ナスダック100トリプル_ライジングを運用しよう!

いかがでしたでしょうか。ライジングはあくまで上昇相場が前提です。うまく上昇相場に乗ることができれば大きな利益を上げてくれる仕組みなのです。そんなライジングと相性が良いのがナスダック100。

ナスダック100指数の過去のチャートを見てみてください。2002年以降多少の下落はあるものの上昇相場が続いています。2002年頃から16年くらいナスダック100トリプル_ライジングを運用していたらどれだけ稼げていたんだろうと考えると興奮するくらいに上昇し続けています。

ナスダック100はそもそも、アップルやマイクロソフト、Google、Amazon.comなど、米国のコンピュータ関連企業の株価がより大きく価格に反映される仕組みです。これらの名だたる企業が暴落することが考えられますか?いけすびは即時強制ロスカットを食らってしまうくらいの暴落は発生しないのではないかと見込んでいます。そのためナスダック100は、まだまだ上昇するという予想のもと、ライジングとの相性は抜群であると考えています。

実際今までに非常に多くの利益を稼ぎ出してくれています。

https://twitter.com/ikesubi/status/1034222540321828864

https://twitter.com/ikesubi/status/1034591948647018497

https://twitter.com/ikesubi/status/1034938272009441280

FX自動売買のトラリピやトライオートFXのように「売り設定」が無いので、多少メンテナンスしてあげる必要がありますが、判断ポイントは至って単純なので、仕組みさえ理解してしまえばそこまで怖いことはありません。

あなたも最初は少額で始めて、実際に運用しながらライジングが利益を生む感覚を実感してみてください!

いけすびのオススメ関連記事

◆◇トライオートETFの口座開設方法を丁寧に解説!◆◇

◆◇いけすびのトライオートETFの設定と運用実績を公開しています!◆◇

◆◇【徹底攻略シリーズ】トライオートETFの仕組みを理解して収益アップ!!!◆◇

★基本的な仕組み編

★ライジング編

★スリーカード編

★新ロジック「カウンター」がリリースされました!

★「上限価格」を設定して高値圏のポジション保有を制限しよう!

★「カウンター固定戦略」でレンジ相場を制する!

★「損切り」ができる者は強い!

★自動売買セレクトも「指値」指定で下落相場を狙い撃ち!

★損切り設定する前に損切り計算しておこう!

☆ノーリスクでトライオートETFを始めるならこちら